[세계비즈=주형연 기자] LG에너지솔루션이 기업공개(IPO) 일반 청약 마지막날 역대 최대 청약 증거금과 청약 건수 기록을 갈아치우며 '역대급' 흥행을 기록했다. 청약 흥행에 따라 상장 후 '따상(시초가가 공모가의 2배로 형성된 뒤 상한가)'에 대한 기대도 커지고 있다.

19일 금융투자업계에 따르면 이날 KB증권, 신한금융투자, 대신증권 등 증권사 7곳을 통해 모인 청약 증거금은 약 114조600억원으로 집계됐다. 이는 작년 4월 SKIET(81조원) 기록을 30조원 이상 상회한 액수로 국내 IPO 사상 최대 규모다.

청약에 참여한 건수도 442만4000여건으로, 중복 청약 금지 이후 역대 최다 기록을 경신했다. 이는 중복 청약이 금지된 이후 가장 청약 건수가 많았던 카카오뱅크(약 186만건)의 2배를 훌쩍 넘은 액수로, 중복 청약자를 포함해 가장 건수가 많았던 SKIET(약 474만건)과 비교해도 뒤지지 않는 수준이다.

당초 증권사들은 청약 증거금 100조원, 청약 건수 200만 수준을 예상해왔다. 경쟁률이 높아지면서 균등 방식으로 투자자 1명에게 돌아가는 공모주 몫은 1주 안팎으로 줄었다.

균등 배정 물량이 가장 많은 곳은 대신증권으로 1.75주다. 이어 하이투자증권(1.68주), 신영증권(1.58주), 신한금융투자(1.38주), KB증권(1.18주), 하나금융투자(1.12주), 미래에셋증권(0.27주) 순이다.

대부분 증권사에서 투자자들은 추첨을 통해 1주나 2주를 받아들게 되지만, 미래에셋을 통해 청약한 투자자 10명 중 7명은 1주도 받지 못하게 된다.

상장 대표주관사 KB증권의 청약 경쟁률은 67.36대 1, 증거금은 50조8073억원으로 집계됐다. 대신증권은 경쟁률 65.35대 1, 증거금 24조6400억원 규모다. 신한금융투자는 경쟁률 64.58대 1, 증거금 24조3548억원이 모였다.

미래에셋증권은 경쟁률 211.23대 1, 증거금 7조2415억원이다. 신영증권은 경쟁률 66.08대 1, 증거금 2조2654억원을 기록했다. 하나금융투자는 경쟁률 73.72대 1, 증거금 2조5272억원이다. 하이투자증권은 경쟁률 66.06대, 증거금 2조2648억원 규모다.

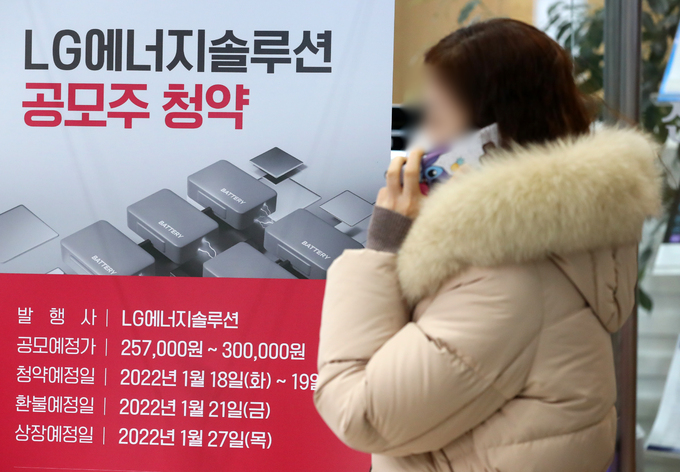

LG에너지솔루션은 이날 청약을 마치고 이달 27일 유가증권시장에서 거래를 시작한다. 공모가는 30만원이다. 시초가는 상장일 오전 8시 30분에서 9시 사이 공모가의 90∼200% 범위에서 호가를 받아 매도 호가와 매수 호가가 합치하는 가격으로 정해진다.

시초가를 기준으로 가격 제한폭(장중 상하 30%)이 적용되는데, 시초가가 공모가의 2배인 60만원으로 결정되고 상한가로 가는 '따상'에 성공하면 상장일 주가는 최고 78만원까지 오를 수 있다.

jhy@segye.com